الادخار عبر الإنترنت خيار مريح وآمن. ولكن إذا لم تكن حذرًا، فقد تخسر أموالك بسبب أخطاء غير ضرورية.

يعد الادخار عبر الإنترنت شكلًا آمنًا للإيداع إذا اختار العملاء بنكًا حسن السمعة واتبعوا تعليمات الأمان الخاصة بالبنك.

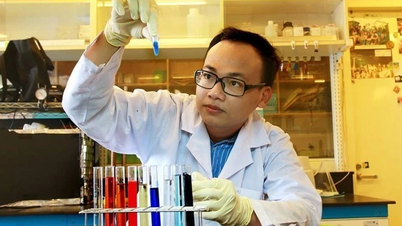

ولضمان الأمن والسلامة للمستخدمين، طبقت البنوك العديد من التقنيات الجديدة وفقًا للمعايير الدولية مثل: المصادقة متعددة العوامل، وكلمات المرور البيومترية ببصمة الإصبع/الوجه، وتشفير البيانات... لذلك، فإن معدل المخاطرة عند إيداع المدخرات نادر جدًا، إن وجد، فهو يرجع إلى عادة المستخدم في استخدام خدمات ليست آمنة حقًا.

المخاطر الناجمة عن عادات المستخدم

للتخلص تمامًا من المخاطر عند التوفير عبر الإنترنت، يجب على المستخدمين الانتباه إلى المخاطر التالية:

إيداع في بنك وهمي

يتزايد عدد البنوك التي تقدم خدمات الادخار عبر الإنترنت، ولكن هناك أيضًا مواقع إلكترونية مزيفة تظهر. إذا نقرت بالخطأ على رابط مُرسل عبر رسالة نصية، أو تطبيق مُنزّل من مصدر غير رسمي، أو واجهة تُشبه واجهة بنك حقيقي، فقد تختفي أموالك.

إذا حوّلتَ أموالاً إلى حساب مصرفي مزيف، فإنّ فرصة استعادتها ضئيلة للغاية. يستطيع المحتالون سحب جميع الأموال في دقائق معدودة دون ترك أي أثر. لذلك، إذا لم تتحقّق بعناية من عنوان الموقع الإلكتروني أو رابط تسجيل الدخول أو مصدر التطبيق، فإنّ خطر فقدان الأموال يبقى قائماً.

خسارة الأموال بسبب نسيان شروط سعر الفائدة

ميزة الادخار عبر الإنترنت هي أن سعر الفائدة أعلى من سعر الفائدة في المكتب، وعادةً ما يتراوح بين 0.1% و0.5% سنويًا. مع ذلك، إذا لم يقرأ العملاء الشروط بعناية، فقد يفقدون الفائدة أو يحصلون على سعر فائدة أقل من المتوقع.

على سبيل المثال، إذا أودع عميل وديعة لأجل ستة أشهر ولكنه أغلقها مبكرًا، فلن يحصل على فائدة الوديعة لأجل (حوالي 3-6% سنويًا)، بل سيحصل فقط على فائدة الوديعة غير محددة الأجل (حوالي 0.5% سنويًا).

يجب على العملاء قراءة شروط خدمة التوفير عبر الإنترنت بعناية قبل التأكيد على فتح حساب، بما في ذلك كيفية حساب أسعار الفائدة، ومبلغ الإيداع الأدنى، وشروط التسوية المبكرة، وفترة تطبيق العرض الترويجي... إذا كانت هناك أي معلومات غير واضحة أو غير مفهومة، اتصل بالبنك على الفور للحصول على التوضيح.

الإهمال في أمن الحساب

التوفير عبر الإنترنت أسرع، ولكنه ينطوي أيضًا على مخاطر أمنية. مشاركة رموز OTP، وكشف معلومات تسجيل الدخول، واستخدام كلمات مرور بسيطة جدًا... قد يؤدي إلى اختراق حسابك.

يغفل الكثيرون عن تسجيل الدخول إلى حساباتهم المصرفية عبر أجهزة عامة أو شبكات واي فاي غير آمنة. عندها، يمكن للمجرمين سرقة المعلومات وإجراء المعاملات دون علم صاحب الحساب.

ملاحظات عند الحفظ عبر الإنترنت

ينصح الخبراء بالتحقق من البنك بعناية قبل إيداع الأموال، والحفاظ على أمان حسابك، وقراءة شروط الفائدة بدقة. فقليل من الإهمال قد يُضيع المال المتراكم على مدى سنوات في لمح البصر.

لضمان أمان تام، بدلاً من إيداع الأموال عبر الإنترنت، يمكن للمستخدمين إيداع مدخراتهم لدى أمين الصندوق والاحتفاظ بدفتر التوفير الورقي. لأنه بمجرد حصولهم على دفتر التوفير الورقي، في حال فقدان مدخراتهم عن طريق الخطأ، تقع المسؤولية كاملةً على عاتق البنك، لذا يمكن للعملاء طلب استرداد المبلغ منه.

في حال إيداع المدخرات عبر الإنترنت، يمكن للعملاء طلب تأكيد من البنك بأن التسوية الإلكترونية غير مسموح بها. كما يمكنهم طلب تجميد الحساب، مع عدم فتحه إلا بعد حضور صاحبه مباشرةً إلى مكتب المعاملات.

بالإضافة إلى ذلك، يُمكن إيداع مدخرات مشتركة لدى الصندوق. عند الحاجة إلى إغلاق أو سحب جزء من المدخرات، يُشترط توقيع الشخصين المسجلين في دفتر التوفير.

إذا كنت ترغب في زيادة أمان أموالك في حساب الدفع، فعليك التسجيل في خدمة المصادقة البيومترية. يمكنك أيضًا طلب تأكيد من مصرفك بأن حسابك لا يسمح إلا بتحويل مبلغ أقصى معين، والذي قد لا يتجاوز 10 ملايين دونج.

أشياء عليك القيام بها فورًا عند خسارة المال

توصي البنوك بأنه عند خسارة المدخرات في حسابات التوفير عبر الإنترنت، يتعين على العملاء الاتصال بالبنك بسرعة للحصول على الدعم الأسرع، وتقديم أدلة تثبت تعرضهم للاحتيال من خلال:

احتفظ بالأصل واطبع نسخة من جميع الاتصالات مع المحتال مثل الرسائل النصية القصيرة ورسائل وسائل التواصل الاجتماعي ورسائل البريد الإلكتروني والخطابات وتسجيلات المكالمات (إن وجدت)؛ قم بإعداد بيان/تقرير مكتوب عن الحادث، مع إدراج الجدول الزمني بالكامل ومحتوى الحادث وجميع المعلومات التي لديك عن المحتال.

إذا كانت هناك إيصالات أو مستندات معاملات، فيجب على العملاء أيضًا الاحتفاظ بالأصل وطباعة نسخة لإرسالها إلى البنك.

بالإضافة إلى ذلك، يمكن للعملاء طلب طباعة كشوفات المعاملات لإثبات خسارة الأصول.

يجب عليك الاتصال بالبنك عبر الخط الساخن أو مركز خدمة العملاء في أقرب وقت ممكن من وقت اكتشاف الواقعة، خلال 30 يومًا من تاريخ وقوعها.

بعد استلام المعلومات، يقوم البنك بالتحقق من المعاملة الاحتيالية واسترجاعها. في هذه المرحلة، يتعين على العميل تقديم أدلة ووثائق إضافية يطلبها البنك لإتمام التحقيق، مثل نسخة من تقرير الشرطة، أو تقرير الحالة، وما إلى ذلك.

بعد مرور 30 يومًا، وفي حال عدم التوصل إلى نتيجة، يُرجى من العملاء التواصل مع الخط الساخن للبنك أو مركز خدمة العملاء للاستفسار عن إجراءات معالجة الشكوى. عادةً، تسعى البنوك إلى حل المشكلة خلال 60 يومًا، وبحد أقصى 90 يومًا، وفقًا للمادة 512 من قانون الإجراءات المدنية لعام 2015.

ولضمان سير عملية التعامل مع الشكوى بسلاسة وسرعة، يمكن للعملاء دعوة محامٍ استشاري لمتابعة القضية، وتقديم المشورة بشأن الحلول المثلى، ومساعدة العملاء في تخزين المستندات/السجلات، بالإضافة إلى التواصل مع البنك نيابة عنهم.

بالإضافة إلى البنك، يحتاج العملاء أيضًا إلى الإبلاغ عن الحادثة إلى الشرطة حتى تتمكن السلطات من إعداد ملف ومعالجته بسرعة.

[إعلان 2]

المصدر: https://vietnamnet.vn/nhung-rui-ro-khi-gui-tiet-kiem-online-can-biet-de-tranh-2381022.html

![[صورة] اختتام المؤتمر الأول لمندوبي الحزب في الهيئات المركزية للحزب](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/24/b419f67738854f85bad6dbefa40f3040)

![[صورة] رئيس تحرير صحيفة نان دان لي كوك مينه يستقبل الوفد العامل من صحيفة باساكسون](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/9/23/da79369d8d2849318c3fe8e792f4ce16)

![[صورة] الافتتاح الرسمي للمؤتمر الأول لمندوبي الحزب في الهيئات المركزية للحزب](https://vphoto.vietnam.vn/thumb/402x226/vietnam/resource/IMAGE/2025/9/24/82a89e250d4d43cbb6fcb312f21c5dd4)

تعليق (0)