محافظ بنك الدولة، نجوين ثي هونغ. (صورة: Vietnam+)

في الاجتماع الحكومي الدوري عبر الإنترنت، الذي عُقد في يوليو/تموز الماضي مع المحافظات والمدن المركزية، برئاسة رئيس الوزراء فام مينه تشينه ، أكدت محافظ بنك الدولة، نجوين ثي هونغ، أن بنك الدولة نفّذ سياسته النقدية بشكل استباقي ومرن خلال الأشهر السبعة الأولى من عام 2025، متتبعًا التطورات الفعلية عن كثب. وتم تطبيق إجراءات تنظيمية نقدية لدعم النمو والسيطرة على التضخم في آن واحد.

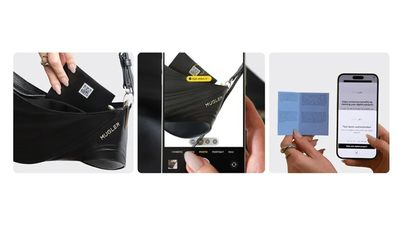

يقوم البنك المركزي دائمًا بمراقبة مؤشرات السلامة عن كثب.

وبحسب السيدة هونغ، ارتفع الائتمان في النظام بأكمله في الأشهر السبعة الأولى من العام بنحو 10% مقارنة بنهاية عام 2024، وهي زيادة مرتفعة للغاية مقارنة بنحو 6% في نفس الفترة من العام الماضي.

أعرب المحافظ عن قلقه إزاء التدفق القوي للائتمان نحو قطاعي العقارات والأوراق المالية، مشيرًا إلى أن معدل نمو الائتمان في هذين القطاعين أعلى من المتوسط، وهو ما يتماشى مع التوجه نحو تذليل الصعوبات التي تواجه سوق العقارات. فبعد إزالة العقبات القانونية، تصبح الحاجة إلى رأس المال للتنفيذ أمرًا لا مفر منه.

فيما يتعلق بقطاع الأوراق المالية، ورغم ارتفاع معدل النمو، إلا أن هذه النسبة لا تمثل سوى 1.5% من إجمالي الديون القائمة، مما لا يُشكل خطرًا نظاميًا. وعلى وجه الخصوص، أكد البنك المركزي حرصه الدائم على مراقبة مؤشرات السلامة. ولا تزال نسبة رأس المال قصير الأجل المُستخدم في القروض متوسطة وطويلة الأجل أقل من 30%. وفي الوقت نفسه، يُوجه البنك مؤسسات الائتمان باستمرار لموازنة رأس المال حسب الأجل، مما يضمن سلامة النظام.

أشار المحافظ بصراحة إلى الضغوط والتحديات الخارجية والداخلية التي تؤثر على إدارة السياسة النقدية في عام ٢٠٢٥. وعلى الصعيد الدولي، دأبت المؤسسات المالية الكبرى على التحذير من ضعف توقعات النمو العالمي. ورغم انخفاض التضخم العالمي إلى حد ما، إلا أن خطر ارتفاعه مجددًا لا يزال قائمًا، لا سيما في ظل التغيرات السريعة في سياسة التعريفات الجمركية الأمريكية. وقد تراجع الاقتصاد والتجارة العالميان بشكل واضح، مما أثر سلبًا على أنشطة التصدير، التي تُعدّ أحد المحركات الرئيسية للنمو الاقتصادي في فيتنام.

في الوقت نفسه، تتسم الأسواق المالية والنقدية الدولية بعدم القدرة على التنبؤ، ويتزايد سعر الفائدة على الدولار الأمريكي بالتزامن مع السياسات الضريبية الأمريكية، مما يُلقي بضغوط متزايدة على إدارة السياسة النقدية. وهذه العوامل لا تقتصر آثارها على الجانب النفسي فحسب، بل تؤثر أيضًا بشكل عميق على الأسس الاقتصادية.

وعلى الرغم من الضغوط التي يفرضها الوضع الدولي على سعر الصرف، قالت محافظ البنك المركزي نجوين ثي هونغ إن مستوى سعر الفائدة على الإقراض استمر في الانخفاض بنحو 0.4% سنويا مقارنة بنهاية عام 2024، مما يدل على جهود إدارية مرنة، ويدعم خفض التكاليف المالية للاقتصاد.

ومع ذلك، يتعرض سعر الصرف لضغوط كبيرة نتيجة التأثير المزدوج للعوامل الاقتصادية وحالة السوق النفسية. حتى الآن، ارتفع سعر صرف الدونغ الفيتنامي مقابل الدولار الأمريكي بنسبة 2.9% مقارنةً بنهاية عام 2024. وفي هذا السياق، صرّح المحافظ بأنه في حال استمرار الضغط بشكل حاد، سينظر بنك الدولة في عدم إجراء المزيد من التخفيضات على أسعار الفائدة لتجنب التأثير على استقرار سعر الصرف، وبالتالي التسبب في زعزعة استقرار الاقتصاد الكلي.

وأكدت حاكمة البنك المركزي الفيتنامي نجوين ثي هونغ "إننا سوف نراقب التطورات عن كثب ونحدد الأولويات المناسبة لكل مرحلة، بهدف تحقيق الهدف المشترك المتمثل في الاستقرار الاقتصادي الكلي ودعم النمو الاقتصادي المستدام".

الاجتماع الدوري للحكومة في يوليو 2025. (الصورة: Duong Giang/VNA)

تطوير سوق رأس المال بشكل قوي، وتخفيف الضغوط على النظام المصرفي

وفي السوق المحلية، يواصل الاقتصاد الفيتنامي تسجيل نمو مرتفع مقارنة بالمنطقة والعالم.

وقال المحافظ إن متوسط التضخم يتم السيطرة عليه عند 3.6%، وهو ما يظل ضمن الهدف الذي حددته الجمعية الوطنية من 4.5% إلى 5%.

ومع ذلك، أشار المحافظ إلى تزايد الضغوط التضخمية. فعوامل مثل تعديلات أسعار الكهرباء، وخدمات الرعاية الصحية، وإيجارات المساكن، تُشكل ضغطًا على تكاليف المدخلات، وتدفع التضخم الأساسي إلى الارتفاع بشكل مستمر في الأشهر الأخيرة. ويُعدّ التضخم الأساسي - الذي يعكس الأثر طويل المدى للسياسة النقدية - مؤشرًا مهمًا لا يمكن للسلطة التنفيذية أن تُقيّمه بشكل موضوعي.

«يظهر التضخم بسرعة كبيرة، ولكن من الصعب جدًا السيطرة عليه والحد منه. ولذلك، من الضروري إدارة السياسات بشكل استباقي، ومتابعة التطورات عن كثب وبحذر»، أكد رئيس القطاع المصرفي.

أكد المحافظ أن البنك المركزي نفّذ خلال الأشهر السبعة الماضية سياسة نقدية استباقية ومرنة، متتبعًا التطورات الفعلية عن كثب. وتم تطبيق إجراءات تنظيمية نقدية لدعم النمو والسيطرة على التضخم في آنٍ واحد.

كما سجلت المؤشرات النقدية نموًا ملحوظًا. وارتفع إجمالي وسائل الدفع بنسبة 7.5% مقارنةً بنهاية عام 2024، أي ما يقارب ضعف الزيادة المسجلة في الفترة نفسها من العام الماضي.

وبحسب توضيح المحافظ فإن هذه الزيادة الكبيرة تعود بشكل كبير إلى قيام البنك المركزي بتنفيذ مشاريع إعادة هيكلة النظام المصرفي، وخاصة القروض الخاصة لخدمة تحويل البنوك الخاضعة للشراء الإجباري.

على مدار الأشهر السبعة الماضية، نفّذ البنك المركزي سياسة نقدية نشطة. (صورة: فيتنام+)

علاوةً على ذلك، يُوظَّف البنك المركزي أدوات السوق المفتوحة لضخّ الأموال قصيرة الأجل لدعم السيولة في نظام مؤسسات الائتمان، مما يُساعد على توسيع الائتمان مع الحفاظ على استقرار أسعار الفائدة. ويكتسب هذا أهميةً خاصة في سياق طلب الحكومة تثبيت أسعار الفائدة لدعم الإنتاج والأعمال، على الرغم من تزايد الائتمان.

على المدى البعيد، أكد المحافظ على ضرورة إيجاد حلول متزامنة لدعم سياسة نقدية أكثر فعالية. ومن بين هذه الحلول، يُعدّ مقترحان أساسيان.

أولاً، من الضروري تطوير سوق رأس المال بشكل مكثف لتلبية الطلب على رأس المال متوسط وطويل الأجل، مما يُخفف الضغط على مصادر رأس المال قصيرة الأجل في النظام المصرفي. وهذا هو التوجه الذي اتفقت عليه الحكومة في آخر تقرير لها.

ثانيًا، من الضروري توسيع نطاق برنامج ضمان الائتمان للشركات الصغيرة والمتوسطة. فدعم هذه الشركات لاقتراض رأس المال عبر آلية الضمان سيخلق دافعًا إنتاجيًا قويًا في جميع قطاعات الاقتصاد.

وعلاوة على ذلك، بالنسبة للقطاعات مثل العقارات والبنية الأساسية ــ والتي تتطلب رؤوس أموال ضخمة متوسطة وطويلة الأجل ــ فينبغي تعبئة رأس المال من خلال إصدار سندات الشركات، أو السندات المحلية، أو القروض الدولية.

وقالت حاكمة البنك المركزي الفيتنامي نجوين ثي هونغ: "لا يمكننا تحقيق النمو المرتفع والاستقرار المستدام إلا من خلال تعبئة رأس المال من خلال القنوات الصحيحة والطبيعة الصحيحة".

وفقًا لفيتنام+

المصدر: https://baothanhhoa.vn/thong-doc-noi-gi-ve-dien-bien-ty-gia-tin-dung-vao-bat-dong-san-chung-khoan-257310.htm

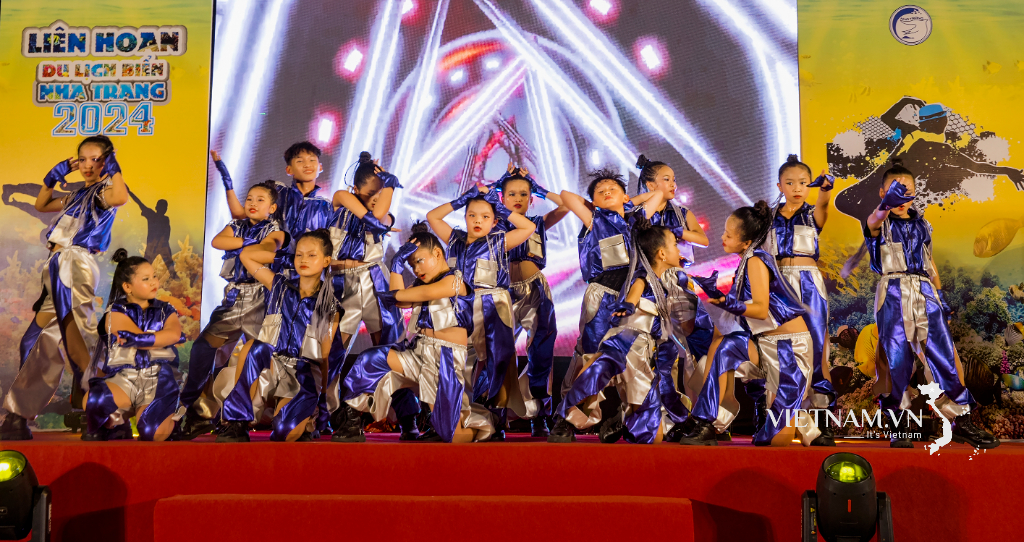

![[صورة] اكتشف تجارب فريدة في أول مهرجان ثقافي عالمي](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760198064937_le-hoi-van-hoa-4199-3623-jpg.webp)

![[صورة] الأمين العام يحضر العرض العسكري للاحتفال بالذكرى الثمانين لتأسيس حزب العمال الكوري](https://vphoto.vietnam.vn/thumb/1200x675/vietnam/resource/IMAGE/2025/10/11/1760150039564_vna-potal-tong-bi-thu-du-le-duyet-binh-ky-niem-80-nam-thanh-lap-dang-lao-dong-trieu-tien-8331994-jpg.webp)

تعليق (0)