ANTD.VN - ارتفعت أرباح البنوك بشكل متواضع في الربع الثاني من عام 2024، في حين ارتفعت نسبة الديون المعدومة، لتغطي الديون المعدومة عند أدنى مستوى منذ جائحة كوفيد-19.

يُظهر تقريرٌ صدر مؤخرًا عن مجموعة فين جروب أن أرباح القطاع المصرفي بأكمله بعد الضريبة في الربع الثاني من عام 2024 ارتفعت بشكل طفيف مقارنةً بالربع الأول (6%). وارتفع صافي دخل الفوائد بشكل طفيف (6% مقارنةً بالربع السابق) في ظل تباطؤ نمو الائتمان وبقاء صافي هامش الفائدة عند أدنى مستوياته.

على وجه التحديد، بلغ صافي هامش الفائدة (HIM) لـ 27 بنكًا مدرجًا 3.43% في الربع الثاني من عام 2024، ليبقى عند أدنى مستوى له للربع الرابع على التوالي. وقد تأثر هذا الاتجاه بانخفاض صافي هامش الفائدة (HIM) في مجموعة البنوك التجارية المساهمة المملوكة للدولة، حيث انخفض من 2.83% في الربع الأول من عام 2024 إلى 2.73% في الربع الثاني من عام 2024. في المقابل، تحسن صافي هامش الفائدة (HIM) من 3.88% إلى 3.96% في مجموعة البنوك التجارية المساهمة الخاصة (بما في ذلك VPBank و Techcombank وMB).

وتظل نسبة صافي القروض إلى إجمالي الودائع في اتجاه تصاعدي، حيث تقترب من ذروتها القديمة، مما يدل على ارتفاع الطلب على السيولة في النظام في سياق الفجوة بين نمو الائتمان والودائع عند مستوى "سلبي".

وستضع الزيادة الأخيرة في أسعار الفائدة على الودائع ضغوطاً معينة على نسبة صافي هامش الفائدة في الصناعة، وخاصة في مجموعة البنوك التجارية المملوكة للدولة، في الأرباع المقبلة في سياق استمرار مستوى سعر الفائدة على الإقراض في التحرك جانبياً بسبب ضعف الطلب على الائتمان وسياسة الحكومة في الحفاظ على أسعار الفائدة منخفضة لدعم النمو.

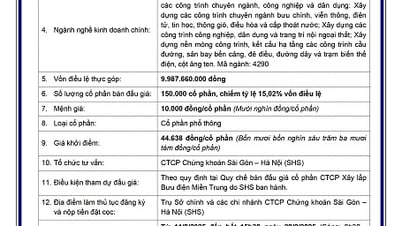

|

القطاع المصرفي يسجل ارتفاعاً في نسبة الديون المعدومة |

وفي حين أن الربحية معرضة لخطر الانخفاض، فإن نسبة الديون المعدومة تتزايد، والقدرة على تغطية الديون المعدومة في جميع أنحاء الصناعة آخذة في الانخفاض.

بلغت نسبة الديون المعدومة في الميزانية العمومية لـ 27 بنكًا مدرجًا المسجلة في نهاية يونيو 2024 نسبة 2.21%، لترتفع مرة أخرى إلى ذروتها التاريخية (2.24%).

وارتفعت الديون المعدومة في حين ظلت تكاليف المخصصات معتدلة (بفضل تمديد التعميم رقم 02)، مما تسبب في استمرار تراجع مخزون المخصصات، مما يحد من القدرة على التعامل مع الديون في الفترة المقبلة.

من المتوقع أن ينخفض معدل تغطية الديون المعدومة (LLCR) إلى 81.5% في الربع الثاني من عام 2024، وهو أدنى مستوى له منذ تفشي جائحة كوفيد-19، وهو أقل بكثير من ذروته (143.2%) في الربع الثالث من عام 2022. وسيبلغ معدل تكوين الديون المعدومة الجديدة 0.16% في الربع الثاني من عام 2024، مسجلاً ارتفاعًا للربع الثاني على التوالي.

في السابق، أبدت العديد من التقارير قلقها بشأن جودة أصول البنوك. وذكرت وكالة VIS للتصنيف الائتماني أن جودة أصول العديد من البنوك الصغيرة تشهد تراجعًا واضحًا (حيث سجل بنك NCB، وبنك BacA، وبنك Saigonbank، وبنك Vietbank... معدلًا أعلى من الديون المتعثرة حديثًا مقارنةً بالبنوك الأخرى، وخاصةً من قطاعي التجزئة والشركات الصغيرة والمتوسطة).

ومن بين البنوك المملوكة للدولة، ارتفعت نسبة الديون المتعثرة لبنك فييتين وبنك بي آي دي في بسبب القطاعات المرتبطة بالبناء والعقارات.

بالإضافة إلى ذلك، انخفضت نسبة تغطية الديون المعدومة في الصناعة إلى 82% من 89% في الأشهر الثلاثة الأولى من عام 2024. وسجلت البنوك المملوكة للدولة (VietinBank، BIDV) أكبر انخفاض بسبب ارتفاع نسب الديون المتعثرة.

وفي المقابل، ارتفعت نسبة تغطية الديون المعدومة لدى بعض البنوك الخاصة بفضل تحسن جودة الأصول (MB، TPBank) وزيادة المخصصات (OCB).

انخفض حجم رأس مال معظم البنوك في الأشهر الستة الأولى من عام 2024. وتعتقد شركة VIS للتصنيف الائتماني أن حجم رأس مال البنوك سيظل منخفضًا في النصف الثاني من عام 2024 بسبب الخطط المحدودة لجمع رأس مال الأسهم الجديد.

واجهت بعض البنوك الصغيرة، مثل بنك AB وبنك Viet Capital، صعوبة في تنمية ودائعها بسبب المنافسة الشرسة على تعبئة السيولة، واضطرت إلى زيادة استخدام القروض قصيرة الأجل بين البنوك لدعم نمو الإقراض. في الوقت نفسه، شكلت الأصول السائلة 21% من إجمالي أصول القطاع، دون تغيير عن الربع السابق.

وفيما يتعلق بأسهم البنوك، قال محللون في "فين جروب" إن نسبة السعر إلى القيمة الدفترية (P/B) للبنوك تقلبت بشكل مطرد ضمن نطاق ضيق (1.4-1.6 مرة) لمدة عامين تقريبًا، وهو أقل بكثير من الفترة 2021-2022 (1.7-2.7 مرة)، ولكن هذا تقييم معقول للقطاع المصرفي، يعكس المخاوف بشأن جودة أصول النظام المصرفي بعد عواقب التطورات السلبية في أسواق السندات والعقارات للشركات في عام 2022.

أشارت شركة فينجروب إلى أن التوقعات الخاصة بالقطاع المصرفي ليست متفائلة في حين يظل مؤشر أسعار القطاع ثابتًا عند الذروة، مما يحد من زيادة التدفقات النقدية إلى هذه المجموعة من الأسهم.

في سوق الأوراق المالية، كان الأفراد من المشترين الصافين الأقوياء لأسهم البنوك منذ بداية العام (أكثر من 16.2 مليار دونج) - حيث استوعبوا كل قوة البيع الصافية للمنظمات (وخاصة المستثمرين الأجانب).

[إعلان 2]

المصدر: https://www.anninhthudo.vn/no-xau-ngan-hang-tien-den-vung-dinh-lich-su-ty-le-bao-phu-xuong-day-ke-tu-dai-dich-covid-19-post587238.antd

تعليق (0)