بلغت نسبة الودائع تحت الطلب (CASA) لدى 27 بنكًا مُدرجًا في 31 ديسمبر 2024 حوالي 20% من إجمالي ودائع العملاء. ويواصل Techcombank ريادته في حشد مصادر رأس المال التي تُعتبر منخفضة التكلفة بفضل سلسلة من الحلول المُستخدمة حديثًا.

الثلاثة الأوائل يتركون الباقي بعيدًا خلفهم

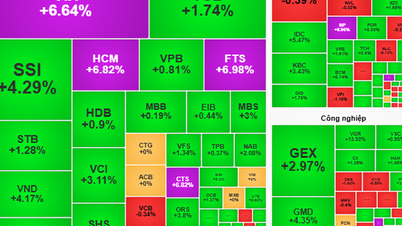

وبحسب التقارير المالية للربع الرابع من عام 2024 لـ 27 بنكًا مدرجًا، سجل ما يصل إلى 16 بنكًا نموًا إيجابيًا في الحسابات الجارية والحسابات التوفيرية.

ومن بينها، فإن البنوك الخمسة التي حققت أقوى اختراق في CASA في عام 2024 هي: SeABank مع نسبة CASA اعتبارًا من 31 ديسمبر 2024 تصل إلى 19.2٪، بزيادة 8 نقاط مئوية مقارنة ببداية العام؛ NCB زاد بنسبة 3.4 نقطة مئوية، وبلغ CASA 9.7٪؛ OCB زاد بنسبة 2.5 نقطة مئوية، وبلغ CASA 14.7٪؛ Vietcombank زاد بنسبة 1.9 نقطة مئوية، وبلغ CASA 35.8٪؛ وVietinBank زاد بنسبة 1.8 نقطة مئوية، وبلغ CASA 24.2٪.

في المقابل، سجّل 11 بنكًا انخفاضًا في حسابات التوفير والادخار (CASA) خلال العام الماضي. ورغم هذا الانخفاض، حافظت بنوك MB و BIDV وMSB وSacombank على مراكزها ضمن أفضل 10 بنوك رائدة في هذه النسبة خلال العام الماضي.

بمزيد من التفصيل، فإن البنوك العشرة ذات أعلى نسبة CASA هي: Techcombank (40.9٪)؛ MB (39.1٪)؛ Vietcombank (35.8٪)؛ MSB (26٪)؛ VietinBank (24.2٪)؛ ACB (23٪)؛ TPBank (22.2٪)؛ BIDV (19.7٪)؛ SeABank (19.2٪)؛ و Sacombank (18.1٪).

في السنوات الأخيرة، برزت Techcombank كظاهرة بارزة في مجال أرصدة الحسابات الجارية وحسابات التوفير. قبل عام ٢٠٢٠، كانت البنوك الثلاثة الرائدة في السوق من حيث أرصدة الحسابات الجارية وحسابات التوفير عادةً ثلاثة بنوك معروفة: Vietcombank وMB وTechcombank، بنسبة أرصدة حسابات جارية وحسابات توفير تبلغ حوالي ٣٠٪.

ومع ذلك، بحلول عام 2020، تجاوز Techcombank منافسيه المباشرين، بنسبة CASA تصل إلى 46.1% (متجاوزًا بكثير MB في المركز الثاني بنسبة 39% وVietcombank بنسبة 30%).

منذ ذلك الحين، لطالما كان رصيد ودائع CASA من أبرز ما يُبرزه Techcombank في كل مرة يُعلن فيها عن نتائج أعماله. وقد بلغ هذا الرصيد ذروته عند 50.5% في عام 2021 عندما استغل البنك جائحة كوفيد-19 للترويج للمدفوعات غير النقدية.

وبحسب السيد جينز لوتنر، المدير العام لشركة Techcombank، فإن الحلول القائمة على البيانات مثل توليد الأرباح التلقائية وبرنامج الولاء (مكافآت Techcombank)، إلى جانب العديد من الميزات الجديدة لتجار التجزئة (التاجر) ساهمت في تعزيز أرصدة الودائع تحت الطلب لترتفع بنسبة 27٪ في عام 2024، مع رقم قياسي يبلغ حوالي 231 تريليون دونج، مما يرفع نسبة الحسابات الجارية والادخارية إلى 40.9٪ في نهاية الربع الرابع من عام 2024.

وبالإضافة إلى الحلول المذكورة أعلاه، ووفقًا لـ SHS Research، فإن رعاية الحفل الموسيقي الشهير "Anh trai vu ngan cong gai" في عام 2024 قد جذبت أيضًا المزيد من عملاء GenZ، مما ساهم في زيادة رصيد ودائع CASA لـ Techcombank، مما ساعد هذا البنك على تقليل تكاليف رأس المال وتعزيز ميزته التنافسية.

باستثناء رصيد الودائع من خلال الحسابات الآلية ذات الفائدة، تبلغ نسبة الحسابات الجارية والحسابات التوفيرية الآلية لبنك Techcombank نسبة 37.4%، خلف بنك MB (39.1%) وفوق بنك Vietcombank (35.8%).

يُظهر هذا أن بنوك Techcombank وMB وVietcombank لا تزال تتنافس بشراسة على مستوى حسابات التوفير (CASA). باستثناء هذه البنوك الثلاثة الكبرى، لم يحقق أي بنك قط نسبة حسابات توفير تتجاوز 30%.

لجذب حسابات التوفير (CASA)، طبّقت بعض البنوك، مثل Techcombank وLPBank وVIB، ميزة "الربح التلقائي". ستوفر هذه الميزة مزيجًا من مرونة الدفع وتحقيق أرباح مثالية من أموال العملاء الراكدة، مما يُحسّن التدفق النقدي الراكد ويزيد دخل العملاء.

على سبيل المثال، في بنك LPBank، يُدرّ رصيد حساب العميل فائدةً تلقائيًا بعائد يصل إلى 4.3% سنويًا. وهذا الرقم أعلى بأكثر من 40 ضعفًا من سعر فائدة حسابات الدفع المنتظمة في السوق.

ومع ذلك، لم يتم نشر ميزة الربح التلقائي بواسطة LPBank إلا منذ نهاية نوفمبر 2024، وبالتالي لم تنعكس بشكل واضح في CASA في عام 2024.

من المتوقع أن يصل معدل نمو CASA لدى LPBank بحلول نهاية عام 2024 إلى 9.8%، بزيادة قدرها 0.1 نقطة مئوية مقارنة ببداية العام.

المنافسة على CASA

تلعب الودائع تحت الطلب (CASA) دورًا هامًا في عمليات البنوك، فهي مصدر رأس مال مستقر ورخيص يُمكّن البنوك من تقديم منتجات ائتمانية لعملائها. كما تُعدّ CASA أداةً لتقييم السيولة، مما يضمن استقرار وموثوقية العمليات المصرفية.

مقارنةً بالودائع لأجل، غالبًا ما تكون أسعار الفائدة على حسابات التوفير (CASA) أقل بكثير، وتتراوح بين 0.1% و0.5% سنويًا، حسب البنك. لذلك، تتسابق البنوك دائمًا لزيادة عدد حسابات العملاء الشخصية للاستفادة من هذا المصدر المنخفض التكلفة لرأس المال.

بالنظر إلى مؤشر CASA للبنوك المدرجة حاليًا، فإن مجموعة البنوك ذات أدنى نسبة CASA تشمل Bac A Bank، وViet A Bank، وVietBank، وNam A Bank، وKienlongBank. 4/5 من هذه البنوك خفضت نسبة CASA الخاصة بها في العام الماضي.

لا توجد لوائح محددة بشأن نسبة الحسابات الجارية وحسابات التوفير للبنوك. مع أن ارتفاع نسبة الحسابات الجارية وحسابات التوفير يُعدّ أمرًا جيدًا للبنك، إلا أن هذا المستوى من "الجودة" قد يختلف من بنك لآخر، حسب حجم كل بنك ونموذج عمله.

تشتد المنافسة بين البنوك على حسابات التوفير والادخار (CASA). وفي هذه المنافسة، تضطر البنوك إلى الاستثمار بكثافة في التكنولوجيا والتحول الرقمي لتتصدر المشهد.

يُظهر بنك ACB طموحًا كبيرًا في هذا السباق. بلغ إجمالي حجم تعبئة البنك في عام 2024، بما في ذلك ودائع العملاء والأوراق المالية القيّمة، 639 تريليون دونج، بزيادة قدرها 19.4% مقارنةً بعام 2023. وتحسنت نسبة الحسابات الجارية والحسابات التوفيرية من 22.9% في عام 2023 إلى 23.3% في عام 2024.

من خلال الاستثمار بكثافة في التحول الرقمي في الفترة 2019-2024، قام بنك ACB بتطوير بنك ACB ONE الرقمي ليصبح قناة أعمال مهمة موازية للخدمات المصرفية التقليدية.

بفضل ذلك، وسّع البنك العربي الأفريقي قنواته لحشد العملاء واستقطاب عملاء جدد، مما زاد حصته السوقية. كما حقق نموًا مركبًا، حيث ارتفع عدد المعاملات الإلكترونية بنسبة 98%، وارتفعت قيمتها بنسبة 75% خلال هذه الفترة.

وبالمثل، في سياق النمو المنخفض في تعبئة النظام المصرفي بأكمله، حافظت ودائع العملاء في بنك VIB على نمو متميز، أكثر من 17٪ مقارنة ببداية العام، مما رفع رصيد ودائع العملاء في البنك إلى 276 ألف مليار دونج.

منها، بلغت ودائع العملاء الأفراد ما يقارب 200 ألف مليار دونج، بزيادة قدرها 14%. وعلى وجه الخصوص، ارتفعت مصادر رأس المال منخفضة التكلفة (حسابات التوفير والعملات الأجنبية) بأكثر من 35% مقارنةً ببداية العام، مما ساهم في استراتيجية تحسين تكاليف رأس المال، مما ساعد بنك VIB على خفض مصاريف الفوائد لعام 2024 بنسبة 14% مقارنةً بالفترة نفسها.

| نسبة الأصول الثابتة لدى البنوك اعتبارًا من 31/12/2024 (%) | |||

| إس تي تي | بنك | 31/12/2024 | 31/12/2023 |

| 1 | بنك التكنولوجيا | 40.9% | 40% |

| 2 | ميجا بايت | 39.1% | 39.6% |

| 3 | فيتكومبانك | 35.8% | 33.9% |

| 4 | إم إس بي | 26% | 26.3% |

| 5 | بنك فيتنام | 24.2% | 22.4% |

| 6 | بنك الاتحاد الآسيوي | 23.3% | 22.9% |

| 7 | تي بي بنك | 22.2% | 21.9% |

| 8 | بي آي دي في | 19.7% | 20% |

| 9 | سيبانك | 19.2% | 11.2% |

| 10 | ساكومبانك | 18.1% | 18.4% |

| 11 | أو سي بي | 14.7% | 12.2% |

| 12 | بنك التصدير والاستيراد | 14.7% | 16.1% |

| 13 | بنك بي جي بي | 14.6% | 17.2% |

| 14 | فيب | 14.1% | 13.3% |

| 15 | في بي بنك | 14.1% | 17.4% |

| 16 | بنك أب بنك | 12.6% | 11.6% |

| 17 | بنك HDBANK | 11.9% | 11.1% |

| 18 | بنك إل بي | 9.8% | 9.7% |

| 19 | البنك الوطني الكويتي | 9.7% | 6.3% |

| 20 | بنك سايجون | 7.9% | 7.3% |

| 21 | إس إتش بي | 7.8% | 10.1% |

| 22 | بنك بي في | 6.7% | 5.8% |

| 23 | كينلونجبانك | 6.4% | 6% |

| 24 | بنك نام أ | 6.3% | 7.1% |

| 25 | فييت بنك | 4.9% | 8.3% |

| 26 | بنك فييت أ | 4.1% | 5% |

| 27 | بنك باك أ | 3% | 4% |

[إعلان 2]

المصدر: https://vietnamnet.vn/vi-sao-ngan-hang-do-tien-vao-anh-trai-chong-gai-dung-dau-ve-hut-von-gia-re-2373064.html

تعليق (0)